В настоящее время происходит необычайно быстрое и динамичное изменение макроэкономической среды, которое оказывает непосредственное влияние на производственный процесс предприятий. Зачастую предприятия просто не успевают трансформировать существующие бизнес-процессы под происходящие изменения внешней среды, что непосредственно влечет за собой опасность существования неопределенного количества рисков. Так, например предприятия железнодорожного транспорта не всегда способны к гибкому реагированию на вызовы, которые сформированы внешней окружающей средой, в результате чего происходит формирование потенциального риска упущенных экономических выгод.

Одно из главных правил финансово-хозяйственной деятельности гласит: «Не избегать риска, а предвидеть его, стремясь снизить до возможно более низкого уровня». Так, анализируемая транспортная компания (далее Компания) – ключевая железнодорожная компания в России, крупнейший железнодорожный перевозчик, владелец и строитель железнодорожной инфраструктуры общего пользования, железнодорожный комплекс которой имеет особое стратегическое значение для России, Компания, которая занимает лидирующие позиции в обеспечении внешнеэкономических связей нашей страны, а также является самым доступным транспортом для миллионов граждан [1] в рамках своего корпоративного управления уделяет особое внимание управлению финансовыми рисками [2], оценке рисков, причин их возникновения и своевременной обработки через анализ бизнес-процессов и их совершенствование с учетом возрастающего влияния внешних факторов.

Целью настоящей статьи является рассмотрение процесса управления финансовыми рисками в транспортной компании и ее Региональных Центрах Корпоративного Управления.

Материалы и методы исследования

Методы исследования системы управления финансовыми рисками Компании:

1. Анализ локальных нормативных документов, регламентирующих систему управления финансовыми рисками Компании и её филиалов;

2. Анализ рекомендаций по организации функционирования риск-ориентированной системы внутреннего контроля в службах, самостоятельных отделов органа управления, структурных подразделениях филиала Компании;

3. Анализ отчётности рабочей группы по финансовым рискам.

Результаты исследования и их обсуждение

Основными регламентирующими локальными актами в Компании, которые определяют сам процесс управления рисками являются:

– Политика по управлению рисками и внутреннему контролю;

– Методические рекомендации по управлению рисками и внутреннему контролю утверждены распоряжением Компании;

– Регламент взаимодействия в процессе управления рисками и подготовки отчетности утвержден распоряжением Компании;

– Политика управления финансовыми рисками Компании.

Под финансовым риском понимается возможное событие, которое при реализации может негативно отразиться на достижении целей Компании в области управления финансами, характеризующееся вероятностью реализации и величиной влияния.

В связи с чем, управление финансовыми рисками в Компании осуществляется по единым методологиям. Данные методологии управления финансовыми рисками обязательны для соблюдения на всех уровнях руководства и организационной структуры Компании.

Так, на уровне Региональных Центров Корпоративного Управления, далее РЦКУ, назначены ответственные за координацию процесса управления рисками на железной дороге, определен перечень координаторов по отдельным направлениям рисков, включенных в Реестр рисков железной дороги и подразделений, курирующих ответственных за выполнение мероприятий по воздействию на риски. Утверждаются Система внутреннего контроля и управления рисками и Порядок организации проведения процедур внутреннего контроля в подразделении.

Разрабатываются рекомендации по организации функционирования риск-ориентированной системы внутреннего контроля в службах, самостоятельных отделах органа управления, Дорожных центрах и структурных подразделениях железной дороги. Подразделение может не быть владельцем процесса и риска, но принимает участие в выполнении мероприятий по управлению рисками иных подразделений.

Единый методологический подход подразумевает регулярное выполнение необходимых действий в рамках управления финансовыми рисками, в том числе: выявление и классификацию финансовых рисков, оценку вероятности наступления и возможных последствий реализации финансовых рисков, приоритезацию финансовых рисков, разработку и выполнение мероприятий по управлению финансовыми рисками, мониторинг соответствующих результатов.

Процесс управления рисками состоит из следующих взаимосвязанных этапов:

- Выявление рисков;

- Анализ и оценка рисков;

- Воздействие на выявленные риски;

- Мониторинг и пересмотр;

- Обмен информацией и консультирование [3].

Важное место в системе управления риска занимает процесс анализа и оценки рисков. Данный этап направлен на определение вероятности реализации и величины влияния выявленных рисков [4]. Результаты оценки рисков различными методами должны быть сопоставимы друг с другом [5], сопоставление рисков между собой для определения наиболее существенных/критичных и включает:

- определение текущего уровня (итоговой оценки) каждого выявленного риска на основании величины влияния и вероятности реализации риска;

- ранжирование рисков на основании итоговой оценки;

- определение и описание ключевых индикаторов риска.

Все методы оценки риска делятся на две группы:

- Качественный метод – предполагает проведение качественной оценки рисков на основе заданных количественных диапазонов и качественных характеристик.

- Количественный метод – основывается на базе расчета количественных показателей, сформированных с учетом накопленных статистических данных и прогнозных значений. Обязательным условием применения количественной оценки рисков является наличие исторических данных, статистики или протестированных инструментов, моделей оценки, а также работников с необходимыми компетенциями, знаниями и опытом.

В методологии рассматривается применение как качественных, так и количественных методов, однако согласно политике управления финансовыми рисками в Компании при проведении оценки приоритетным является использование количественных методов. И лишь в отдельных случаях, если количественная оценка затруднена или не применима Компания допускает проведение качественной оценки риска экспертным подходом. Оценка финансовых рисков проводиться с учетом вероятности их возникновения и влияния на финансовые результаты деятельности Компании на заданном временном горизонте.

Есть статистические данные – количественная оценка (деньги), нет статистических данных – качественная оценка (баллы), итоговой оценкой считается произведение вероятности и влияния.

Выбор правильного метода оценки рисков играет важную роль в принятии управленческих решений [6].

На основе Реестров рисков РЦКУ формируется Реестр рисков Общества [7], в котором риски ранжируются с использованием общекорпоративного подхода к ранжированию (универсальной модели ранжирования), основанного на итоговой оценке риска, сформированной посредством перемножения вероятности реализации и влияния риска, в связи с чем инструменты, модели, используемые для оценки рисков Подразделений включаемый в реестр рисков Общества и Реестр ключевых рисков Общества, должны позволять рассчитывать как вероятность, так и влияние (а не только итоговую взвешенную оценку). При этом использование РЦКУ иных инструментов, моделей для оценки рисков в рамках своей деятельности не должно ограничивать применение общекорпоративного подхода к ранжированию рисков.

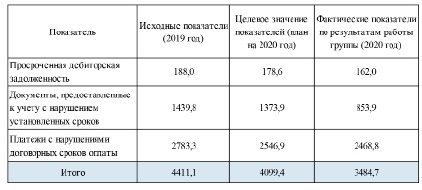

Отдельно рассмотрим возможные проводимые мероприятия по оптимизации финансовых рисков, проводимые на уровне РЦКУ. Финансовые риски ранжируются по видам: риск получения просроченной дебиторской задолженности, риск наличия представления документов, предоставленных к учету с нарушением установленных сроков и риск наличия платежей с нарушениями договорных сроков оплаты. Расчет оптимизации данных рисков, возможно, провести с учетом наличия исходных фактических данных показателей.

В дальнейшем необходимо формирование целевых значений плановых показателей, к которым стремится выполнение расчетных данных. Итоговые данные оптимизации финансовых рисков формируются как фактические показатели отчетного периода.

Пример расчета изображен на рисунке 1.

Рис. 1. Данные для расчета оптимизации финансовых рисков

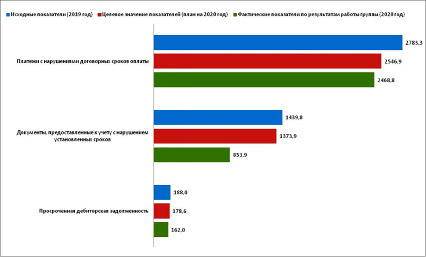

Рис. 2. Динамика оптимизации финансовых показателей

Графически динамика по оптимизации финансовых рисков предприятия изображена на рисунке 2.

Реализация финансовых рисков может иметь следующие последствия: невозможность выполнения компанией своих финансовых обязательств, возникновение убытков, недополучение прибыли, уменьшение рыночной стоимости имущества, включая имущественные права, увеличение обязательств Компании, волатильность целевых финансовых показателей или бюджетных параметров, установленных по решению Компании, или наступление иных неблагоприятных последствий.

В политике управления рисками Компании по классификации финансовые риски в системе по направлению деятельности отнесены к блоку корпоративных рисков. Области возникновения рисков по направлению «Экономика и финансы» в политике по управлению рисками в Компании классифицируются по следующим направлениям:

– Снижение поступлений, связанных с участием в уставных капиталах других организаций.

– Снижение поступлений в связи с неблагоприятным изменением валютных курсов (валютный риск).

– Снижение поступлений в связи с неблагоприятным изменением процентных ставок по финансовым вложениям (процентный риск).

– Невозможность привлечь финансирование на оптимальных условиях (в том числе при размещении ценных бумаг, привлечении кредитов и займов и др.).

– Рост стоимости привлеченного финансирования.

– Невозможность выполнения обязательств по платежам (риск ликвидности).

– Рост дебиторской (в том числе, просроченной) задолженности/формирование «скрытой» задолженности контрагентов перед Компанией.

– Рост затрат на основную и прочие виды деятельности.

Система управления рисками непосредственно на РЦКУ строится по основным направлениям:

– Минимизация рисков по необоснованному (завышенному) определению начальных (максимальных) цен конкурентных закупок.

– Минимизация рисков необоснованного проведения закупок у единственного поставщика (исполнителя).

– Организация работы подразделений полигона железной дороги по контролю исполнения контрагентами условий договоров и порядка выставления неустоек и штрафных санкций, предусмотренных договорными обязательствами.

– Организация исполнения подразделениями полигона железной дороги сроков оплаты обязательств, установленных условиями расходных договоров.

– Организация работы подразделений полигона железной дороги по возмещению ущерба, причиненного Компании в результате привлечения к административной ответственности или взыскания с Компании штрафных санкций, неустоек за неисполнение условий расходных договоров.

– Организация работы подразделений полигона железной дороги по устранению недостач и взысканию ущерба с виновных лиц, определенных по результатам следственных мероприятий.

– Организация работы подразделений полигона железной дороги по взысканию просроченной дебиторской задолженности работников, в том числе уволенных.

– Организация исполнения подразделениями полигона железной дороги порядка ведения претензионной – исковой работы по взысканию просроченной дебиторской задолженности.

– Организация работы подразделений полигона железной дороги по обеспечению своевременного предоставления первичных учетных документов.

Каждая из представленных групп имеет функции по выявлению и определению причин наличия финансовых рисков, направленных на осуществление контроля по их недопущению. Каждая группа отнесена к определенному центру ответственности, в функционал которого включена необходимость по формированию содержания риска и последствий его реализации. Для придания возможным финансовым рискам денежной формы ответственности, каждой группе присваивается финансовый показатель, выраженный в денежном выражении, которые в дальнейшем декомпозируются по целевому и фактическим значениям.

Заключение

Таким образом, финансовые риски на уровне Региональных Центров Корпоративного Управления имеют детализированный характер, что указывает на наличие четко установленного механизма по реализации мероприятий, направленных на снижение наличия финансовых рисков.

Исходя из вышеизложенного, сделан вывод о том, что необходимости наличия четкой системы по управлению рисками [8] на всех уровнях руководства и организационной структуры Компании, что позволит обеспечить достоверную информационную поддержку для принятия бизнес-решений. Одновременно наличие данной системы на всех уровнях организационной структуры Компании обеспечит своевременное проведение мероприятий по сокращению стоимости привлечения финансовых ресурсов и повысит инвестиционную привлекательность транспортной отрасли в целом.